La COVID-19 pourrait modifier notre façon d’investir à tout jamais

La pandémie de coronavirus a modifié dans les derniers mois notre façon de vivre, tout comme nos investissements, de manière très importante. En effet, les titres s’étant le plus appréciés durant cette période sont ceux qui facilitaient et encourageaient à rester à la maison, tels que Netflix (NASDAQ : NFLX) et Zoom Video (NASDAQ : ZM), ces deux titre en particulier connaissant une croissance du prix de leurs actions phénoménale. D’un autre côté, les détaillants et les compagnies aériennes, entre autres, ont vu leurs valorisations boursières chuter drastiquement. Après ces longues semaines tumultueuses, aujourd’hui, certains de ces titres les moins performants de mars et avril sont de retour, alors que les économies commencent à rouvrir.

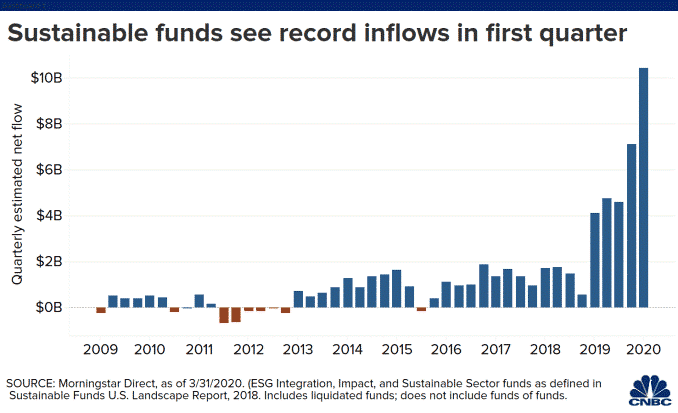

En revanche, lors de tout ce capharnaüm boursier, une manière d’investir a pris énormément d’importances dans l’ombre : l’investissement ESG. En effet, l’investissement « ESG » (environnemental, social et gouvernance) a vu une entrée de fonds record en 2020, tel que le démontre le graphique ci-dessous.

Dans une note à ses clients, la banque d’investissement JP Morgan Chase affirmait : « Le rebond de la société civile a été impressionnant, avec une augmentation du bénévolat, de la cohésion sociale, du soutien communautaire et de l’accent mis sur le bien public par rapport aux libertés privées. Nous voyons la crise de Covid-19 accélérer la tendance aux investissements ESG.»[1]

Naturellement, ces fonds attirent également des niveaux record de capitaux, car ils ont prouvé à travers les années qu’ils pouvaient offrir des rendements comparables, sinon supérieurs à ceux des indices. Le FNB Nuveen ESG Large-Cap Growth ETF (ARCA : NULG) a par exemple enregistré un rendement de 10% cette année, tandis que le FNB iShares ESG MSCI USA (NASDAQ : ESGU), le plus important du genre avec plus de 7,1 milliards de dollars d’actifs sous gestion, a rapporté 1.29 % année à ce jour. Le S&P 500, en comparaison, est en baisse d’environ 0.5% sur l’année.

En somme, on oublie souvent qu’ils existent, mais ces fonds négociés en bourse et ces titres représentent des options plus que valides pour votre portefeuille. D’ailleurs, tel que mentionné dans un ancien billet boursier portant sur l’investissement responsable, selon un rapport produit par Morgan Stanley à ce sujet, on peut noter que « les rendements des fonds durables sont en ligne avec ceux des fonds traditionnels, tout en offrant également un risque de baisse inférieur pour les investisseurs » et, « de plus, dans un marché incertain, les fonds durables peuvent offrir une couche de stabilité aux investisseurs qui cherchent à réduire la volatilité. ».

Comment interpréter et comment percevoir les analystes?

De nombreux investisseurs néophytes se fient au cours cible et aux recommandations d’analystes. En effet, les analystes en valeurs mobilières ont généralement une formation universitaire. Ils peuvent également avoir des titres professionnels comme CFA, CPA, etc. De plus, ces derniers peuvent avoir plusieurs types de formations plus spécialisés, par exemple des médecins qui travaillent comme des analystes pharmaceutiques. Donc, d’un point de vue externe, ils semblent bien outillés pour performer et offrir des recommandations de qualité.

En revanche, la réalité en est tout autre. Malheureusement, bien souvent, leurs analyses sont erronées et fortement biaisées à la hausse. Ainsi, en décembre 2016, The Economist a mené une étude sur toutes les « notes » données par des analystes pour le S&P500. L’étude a révélé que : 49% des « notes » étaient des notes « acheter / surperformer», 45% des notes «maintenir / neutre» et seulement 6% des notes étaient des notes «vendre / sous-performer». En réalité, 50% des actions ont sous-performé l’indice en 2016, et environ 30% des actions ont généré des rendements négatifs. Les investisseurs moins expérimentés se demanderont probablement pourquoi les analystes ont si souvent tort. Ces erreurs sont dues aux multiples biais qui s’appliquent à ces professionnels.

Tout d’abord, il est important de comprendre qu’il existe deux types d’analystes. Il existe tout d’abord ceux dits « acheteurs » ou « buy side ». Ces analystes travaillent pour un fonds d’investissement, donc leur rôle consiste à trouver de nouveaux investissements pour les fonds internes de la banque, un « hedge fund », ou autre type de fond. De plus, leur rémunération/emploi dépend beaucoup de la qualité des recommandations de l’analyste et du succès global du fonds qui découle de ses recommandations.

Or, il est important de noter que les analystes « acheteurs » sont incités à émettre une recommandation d’achat sur les actions détenues et une recommandation de vente sur les actions récemment vendues. Si ces suggestions sont suffisantes pour pousser le prix dans la direction que l’analyste présentait, cela peut jouer dans la réputation de l’analyste et/ou du fonds d’investissement dans lequel il travaille et attirer des clients.

Ensuite, il existe les analystes « vendeurs » ou « sell-side ». Ces analystes sont ceux que l’on voit dans les médias et à la télévision qui émettent des recommandations d’achat ou de vente de titre. Leur rémunération est principalement basée sur leur capacité a réaliser des analyses en profondeur, donc, entre autres, à créer et maintenir des relations privilégiées avec des gestionnaires d’entreprises (et/ou aux sources d’informations de haute qualité). De ce fait, ils n’ont pas intérêt à se mettre la direction de firmes cotées en bourse à dos en affichant une vente. Cela les oblige donc à jongler entre mettre la direction de leur côté pour avoir le plus d’informations possible et offrir la meilleure analyse possible. Ainsi, leurs opinions sont souvent teintées par ce conflit d’intérêts, et leurs analyses publiques présentent donc un biais des plus évident.

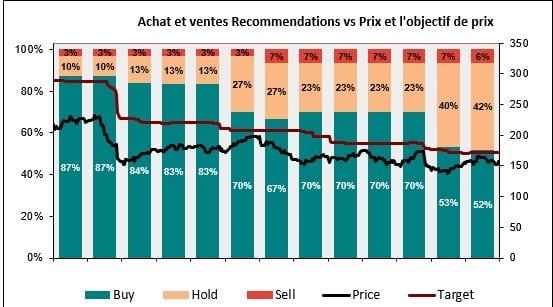

Enfin, pour le négociant actif, comment peut-on profiter des notations des analystes ? Surveiller les tendances des analystes. Bien que les notes individuelles des analystes ne veuillent rien dire, on peut surveiller la tendance de ces dernières. Voici un exemple sur Fedex, tel qu’on peut apercevoir une tendance à la baisse de l’achat vers la conservation, alors que le titre, en noir, chute également.

Rencontre de la Réserve Fédérale américaine mercredi

Tel que prévu, le comité de la Réserve fédérale américaine ou « Federal Open Market Committee (FOMC) » a laissé les taux d’intérêt inchangés et a laissé entendre qu’il les maintiendrait près de 0 jusqu’en 2022, alors que l’économie tente de se remettre de la récession provoquée par la pandémie de coronavirus.

D’ailleurs, le FOMC a déclaré : « L’épidémie de coronavirus cause d’énormes difficultés humaines et économiques aux États-Unis et dans le monde. Le virus et les mesures prises pour protéger la santé publique ont entraîné une forte baisse de l’activité économique et une augmentation des pertes d’emplois. Une demande plus faible et des prix du pétrole nettement inférieurs freinent l’inflation des prix à la consommation. »

La Fed a également prévu que l’économie reculerait de 6,5% en 2020, les entreprises ayant licencié des dizaines de millions de travailleurs et interrompu l’activité industrielle et manufacturière. Cependant, selon leurs prédictions, 2021 devrait afficher une hausse de 5%, suivi de 3,5% en 2022.

L’entité américaine s’est également engagée à poursuivre ses nombreuses procédures de politique monétaire visant à injecter des liquidités financières dans le secteur bancaire, les petites et moyennes entreprises, les titres publics et les obligations de sociétés.

Du côté du négociant actif, cela peut apporter de nombreuses opportunités d’investissement du côté des métaux précieux telles que l’or et l’argent. En effet, à la suite de la rencontre mercredi à 14h, l’or est passé de 1714$ à 1739$ tandis que l’argent est passé de 17,60$ à 18,17$. De ce fait, tant et aussi longtemps que la banque centrale américaine souhaite conserver les taux d’intérêt bas et achète des obligations par ses politiques monétaires, le dollar américain aura tendance à faiblir par rapport aux autres devises, ce qui est bénéfique pour les détenteurs d’actions du secteur aurifères et des métaux précieux.

Par Nicolas Gauthier, B.A.A. profil Finance et contributeur chez DayTrader Canada

[1] Traduction libre

Source :

https://daytradercanada.com/billet-boursier/linvestissement-responsable-surperforme-le-sp500/https://www.cnbc.com/2020/06/07/sustainable-investing-is-set-to-surge-in-the-wake-of-the-coronavirus-pandemic.html

https://www.cbsnews.com/news/why-wall-street-analysts-get-it-wrong-so-often/

https://www.investopedia.com/articles/stocks/10/stock-analysts.asp

https://www.investopedia.com/federal-reserve-tries-to-tame-yield-curve-4847275

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.