Comment est-ce que la réserve fédérale créer-elle de l’argent?

Comme on se rappelle, la Réserve fédérale américaine a promis de fournir jusqu’à 2,3 billions de dollars de prêts pour soutenir les ménages, les employeurs, les marchés financiers et les gouvernements des États en difficulté en raison de la crise de la COVID-19. Or, d’où provient tout cet argent?

Contrairement aux mesures mises en place par le Trésor américain pour sauver l’économie en renflouant des entreprises ou en augmentant les chèques de chômage, très peu de l’argent de la FED provient en réalité des contribuables ou de la vente d’obligations d’État. En fait, la majorité de ces capitaux « apparaissent » tout simplement.

Vous comprendrez que ce processus d’apparition est un brin plus complexe que je le laisse entendre ici.

Est-ce que la FED imprime de l’argent?

Il est courant d’entendre des gens dire que la Fed imprime de l’argent. Or, cette affirmation n’est pas techniquement correcte. En fait, le « Bureau of Engraving and Printing », une agence du Trésor américain, fait l’impression. La Fed, pour sa part, achète de l’argent au bureau au prix coûtant puis le met en circulation.

De plus, bien que vous ayez peut-être entendu certains économistes parler de la réserve fédérale comme quoi elle serait en train d’étendre de l’argent à l’aide d’hélicoptères, son mode de distribution n’est pas aussi coloré. Au lieu de cela, elle donne aux banques de l’argent en échange de vieux billets usés ou de soldes numériques détenus par les banques de la Fed. De cette façon, la Fed peut aider les banques à s’adapter aux changements de la demande de capitaux, comme les importantes sorties qui ont lieu avant les grandes périodes de vacances ou après les catastrophes naturelles.

Ces échanges que la FED fait avec les banques sont des échanges dits « dollar contre dollar ». Cela signifie que l’organisme dirigé par M. Powell n’augmente généralement pas la réserve monétaire, le montant total de devises en circulation et les réserves détenues par les banques à la banque centrale, lorsqu’elle distribue de nouveaux billets.

Comment crée-t-on de l’argent à partir de rien?

Or, dans une situation telle que l’on vit, la réserve fédérale doit injecter plus d’argent dans le système financier. Pour mettre plus d’argent en circulation, la Fed achète généralement des actifs financiers. Pour comprendre comment, il faut d’abord reconnaître que la Fed est une banque de banquiers. Autrement dit, les banques détiennent des dépôts à la Fed un peu comme vous qui détenez des dépôts dans un compte courant chez Desjardins, à la Banque Nationale, etc. Cela signifie que lorsque la Fed achète une obligation d’État auprès d’une banque ou accorde un prêt à une banque, elle n’a pas à payer, et ne le fait généralement pas, en espèces. Au lieu de cela, la Fed crédite simplement le compte de la banque vendeuse ou emprunteuse.

De ce fait, la Fed n’imprime pas d’argent pour acheter des actifs, car elle n’est pas obligée de le faire, elle peut simplement créer de l’argent en appuyant simplement sur une touche.

Quel est l’impact économique de ce processus?

Bien que la Fed puisse créer de l’argent à partir de rien, cela ne signifie pas qu’elle le fait sans effets sur l’économie et sans coûts. En effet, il faut tenir compte de deux coûts potentiels de création d’argent :

Le premier coût est l’inflation, qui créer une hausse générale des prix et, par conséquent, une baisse du pouvoir d’achat de la monnaie en question, dans ce cas-ci, le dollar américain.

Le second coût résulte de conséquence de la réaffectation du crédit. Supposons que la Fed accorde un prêt à la « Banque prêts-tout-croche ». Si la banque n’était pas en mesure d’obtenir un financement alternatif, cela suggère que d’autres institutions financières privées ont jugé ses pratiques de prêt trop risquées. En accordant ce prêt, la Fed n’a créé que plus de capitaux, elle ne créer aucune valeur supplémentaire dans l’économie. Donc, en donnant à la « Banque prêts-tout-croche » une bouée de sauvetage, la Fed lui permet de retirer de rares ressources réelles aux autres entreprises productives de l’économie.

De ce fait, le coût pour l’économie américaine est la différence entre la valeur de ces ressources réelles employées par la « Banque prêts-tout-croche » et la valeur de ces ressources réelles employées dans les entreprises productives abandonnées.

En conclusion, ce genre de mesure ne doit vraiment pas être pris à la légère. D’ailleurs, restez à l’affut, puisque la semaine prochaine nous aborderons l’impact de ces mesures sur les marchés financiers!

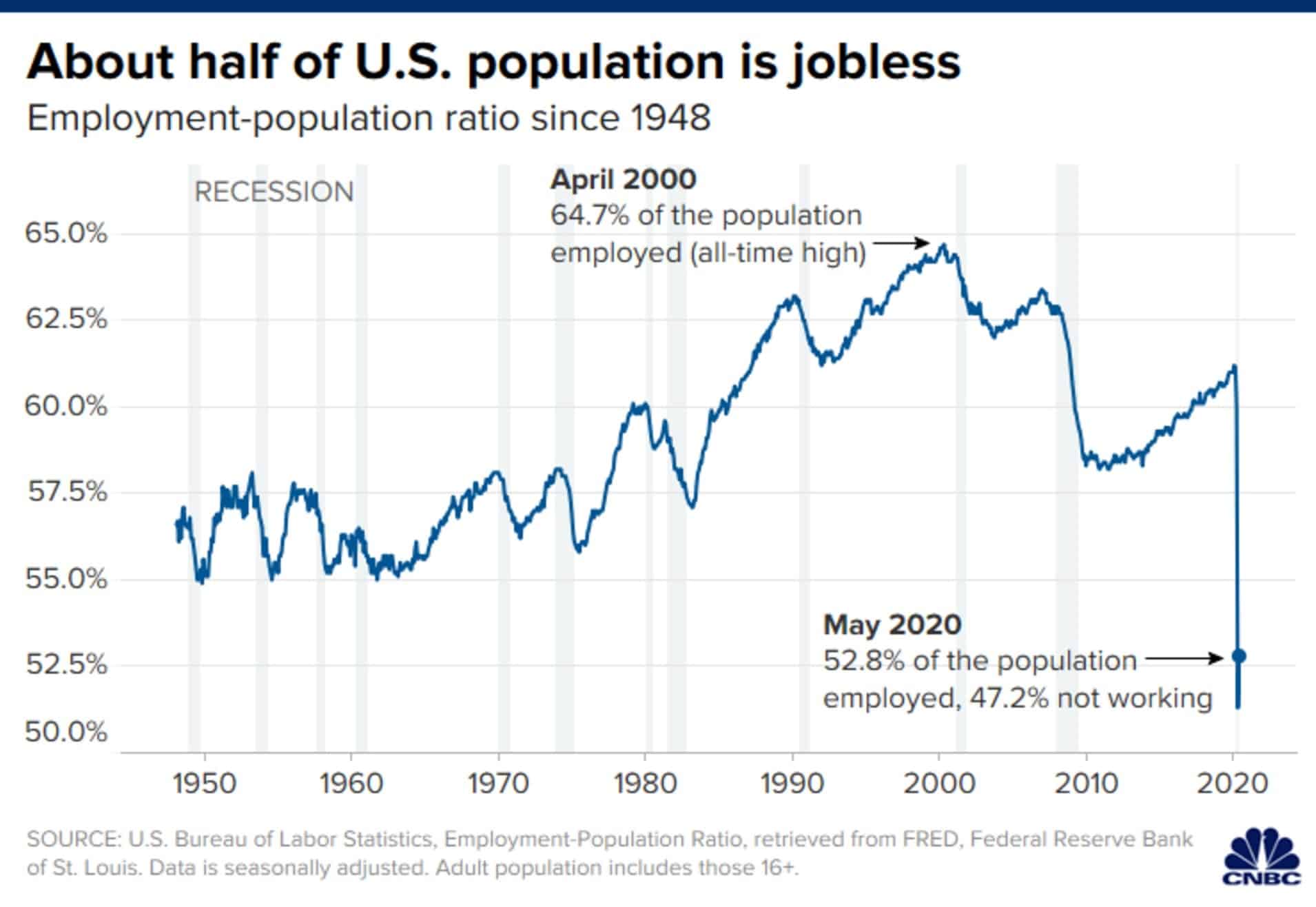

Près de la moitié de la population des États-Unis est sans emploi

Lundi, CNBC nous annonçait que c’était maintenant près de la moitié de la population en âge de travailler des États-Unis qui se retrouvait sans emploi. Le ratio d’emploi au sein de la population, soit le nombre de personnes employées en pourcentage de la population adulte américaine, a chuté à 52,8% en mai, ce qui signifie que 47,2% des Américains sont sans emploi (lorsque l’on inclut l’ensemble de la population plutôt que simplement la population active), selon le Bureau of Labor Statistics américain.

Ce ratio représente un aperçu plus large de la situation de l’emploi. Il prend en compte les adultes qui ne font pas partie de la population active et inclus ceux qui sont découragés par les perspectives de trouver un emploi, contrairement au le taux de chômage qui ne compte uniquement les personnes qui recherchent activement un emploi.

Le graphique ci-dessous représente en image la situation assez alarmante de la situation de l’emploi aux États-Unis.

D’ailleurs, selon le chef économiste de la Deutsche Bank, « Pour ramener le ratio emploi-population à son niveau record de 2000, nous devrions créer 30 millions d’emplois ».

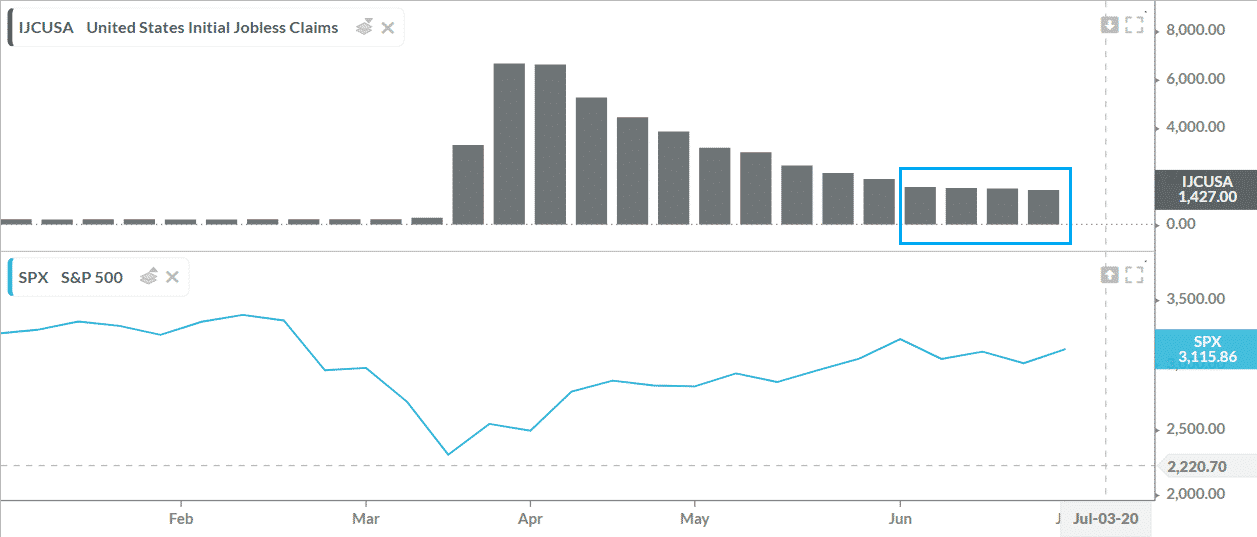

Enfin, pour le négociant actif, il est très important de surveiller le « non-farm payroll » ou la masse salariale des emplois non agricoles. (juste à cliquer ici pour en apprendre plus sur ce rapport). Tel que présenté la semaine dernière, la stabilisation se poursuit.

Du côté de la masse salariale des emplois non agricoles, le rapport a sorti positif avec + 4.8 millions de nouveaux emplois, ce qui a propulsé les marchés à la hausse jeudi avant l’ouverture des marchés.

En somme, bien que le marché du travail ait montré davantage de signes de reprise à la fin de la période d’enquête du gouvernement au début du mois de juin, il ne faut pas oublier que le décalage signifie que des développements plus récents, comme l’augmentation des cas de coronavirus et les fermetures qui en résultent dans certains États, ne sont pas inclus dans ces données. De ce fait, on pourrait avoir une surprise le mois prochain.

Qu’est-ce qu’une obligation?

Avec la Réserve fédérale américaine qui en achète à la pelletée, les obligations, bien qu’un produit financier souvent considéré comme moins intéressant pour de nombreux investisseurs actifs revienne sous les projecteurs. Dans ce billet boursier, nous allons démystifier ce qu’est une obligation.

Tout d’abord, une obligation est un instrument à revenu fixe qui représente un prêt consenti par un investisseur à un emprunteur (généralement une entreprise ou un gouvernement). Les obligations sont utilisées par les entreprises, les municipalités, les États et les gouvernements souverains pour financer des projets et des opérations. De plus, les propriétaires d’obligations sont les détenteurs de dettes ou les créanciers de l’émetteur. Les détails des obligations comprennent la date de fin à laquelle le principal du prêt doit être payé au propriétaire de l’obligation et comprend généralement des conditions des paiements d’intérêts variables ou fixes déterminées par l’emprunteur.

La plupart des obligations partagent certaines caractéristiques de base communes, notamment:

La valeur nominale : le montant d’argent que l’obligation vaudra à l’échéance; il s’agit également du montant de référence utilisé par l’émetteur d’obligations lors du calcul des intérêts. Par exemple, supposons qu’un investisseur achète une obligation à une prime de 1 090 $ et qu’un autre investisseur achète la même obligation plus tard lorsqu’elle se négocie à un escompte de 980 $. À l’échéance de l’obligation, les deux investisseurs recevront la valeur nominale de 1 000 $ de l’obligation.

Le taux du coupon : taux d’intérêt que l’émetteur de l’obligation paiera sur la valeur nominale de l’obligation, exprimée en pourcentage. Par exemple, un taux de coupon de 5% signifie que les détenteurs d’obligations recevront 5% x 1000 $ de valeur nominale = 50 $ chaque année.

Les dates des coupons : les dates auxquelles l’émetteur des obligations effectuera les paiements d’intérêts. Les paiements peuvent être effectués dans n’importe quel intervalle, mais la norme est les paiements semestriels.

La date d’échéance : date à laquelle l’obligation arrivera à échéance et l’émetteur de l’obligation paiera au détenteur d’obligations la valeur nominale de celle-ci.

Le prix d’émission : le prix auquel l’émetteur d’obligations vend ses obligations lors de leur première mise en vente.

Ensuite, le prix d’une obligation est basé sur deux caractéristiques principales : la qualité du crédit et la durée jusqu’à l’échéance de cette dernière. Si l’émetteur a une mauvaise cote de crédit, le risque de défaut est plus élevé et ces obligations paient plus d’intérêts. Les obligations dont l’échéance est très longue paient également généralement un taux d’intérêt plus élevé. Cette rémunération plus élevée s’explique par le fait que le détenteur d’obligations est plus exposé aux risques de taux d’intérêt et d’inflation pour une période prolongée.

Finalement, en ce qui concerne la façon de les nommer, les obligations qui sont de meilleure qualité, sont généralement qualifiées de « qualité investissement » ou « investment grade » et comprennent des dettes émises par le gouvernement américain et des entreprises très stables, comme de nombreux services publics. Les obligations qui ne sont pas considérées comme « investment grade », mais qui ne sont pas en défaut de paiement, sont appelées obligations «à haut rendement» ou «junk bonds». Ces obligations présentent un risque de défaut (ou de faillite) plus élevé, ainsi les investisseurs exigent un paiement de coupon plus élevé pour les compenser pour ce risque. En voici un tableau pour exprimer ces différents niveaux des différentes agences de cotation :

| Moody’s | S&P | DBRS | Risque |

| Aaa | AAA | AAA | Première qualité |

| Aa | AA | AA | Qualité supérieure |

| A | A | A | Bonne qualité |

| Baa | BBB | BBB | Qualité moyenne |

| Ba, B | BB, B | BB, B | Qualité médiocre (« junk bonds ») |

| Caa, Ca, C | CCC, CC, C | CCC, CC, C | Titre hautement spéculatif |

| C | D | D | Titre en défaut |

Par Nicolas Gauthier, B.A.A. profil Finance et contributeur chez DayTrader Canada

Sources:

https://www.axios.com/june-jobs-report-coronavirus-5c7eff2a-400d-4a8f-9d07-06d8b8dcabd5.html

https://www.cnbc.com/2020/07/02/weekly-jobless-claims.html

https://theconversation.com/how-the-federal-reserve-literally-makes-money-140305

https://www.cnbc.com/2020/06/29/the-fed-is-buying-some-of-the-biggest-companies-bonds-raising-questions-over-why.html

https://www.thebalance.com/how-is-the-fed-monetizing-debt-3306126

https://www.bloomberg.com/news/newsletters/2020-06-30/money-stuff-would-you-borrow-from-the-fed

https://www.desjardins.com/coopmoi/plans-action-conseils/epargne-placements/caracteristiques-obligations/index.jsp

https://www.investopedia.com/terms/b/bond.asp

https://www.cnbc.com/2020/06/29/nearly-half-the-us-population-is-without-a-job-showing-how-far-the-labor-recovery-has-to-go.html

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.

Financement des dépenses des gouvernements qui sont associées à la COVID.

Le gouvernement américain comme canadien peut vendre une partie de ses réserves d’or (acheté à très bas prix dans le passé) et dont le prix est maintenant très élevé..

Le gvt peut également emprunter à très bas taux d’intétêt des compagnies d’assurances et fonds de pension. etc.

Bonjour M. Brau!

Tout d’abord, merci beaucoup pour votre commentaire.

Il est important de faire quelques nuances dans votre propos. En premier lieu, il est important de comprendre que dans le cas du Canada, nous n’avons plus aucune réserve d’or (source: https://tradingeconomics.com/canada/gold-reserves) . Dans le cas des États-Unis, par contre, cela est possible (https://tradingeconomics.com/united-states/gold-reserves). Or, cela implique beaucoup plus de considérations que de simplement vendre parce que le prix de l’or est plus bas qu’originalement. La possession d’or pour un pays est importante, entre autres pour conserver la valeur de la commodité en question. Je vous invite d’ailleurs à lire ce très intéressant article sur la question : https://www.usmoneyreserve.com/blog/fort-knox-follow-up-why-does-the-u-s-government-keep-gold-reserves/ . Finalement, les emprunts dont vous parlez sont faits par l’émission d’obligation. Donc, ce processus est efficace, tant et aussi longtemps qu’il y a des acheteurs. Les institutions financières dont vous parlez ont quand même des réserves en liquidité limitée.

En somme, l’enjeu est beaucoup plus complexe qu’il ne peut paraitre.

Bonne fin de journée,

Nicolas