Depuis de nombreuses années, il est commun d’entendre de nombreux investisseurs décrire l’or comme étant la valeur refuge par excellence. Tout d’abord, il est important de comprendre ce qu’est une valeur refuge. Ainsi, cette dernière se décrit comme « Valeur permettant un investissement sécurisé en cas de crise ou de dépression » [1].

De ce fait, bien que la plupart des économistes s’accordent pour dire que l’or est une valeur refuge, il est important de se rappeler que les caractéristiques de la valeur refuge peuvent changer à mesure que l’or devient un moyen de plus en plus utilisé pour se protéger contre le marché des actions. En effet, les investisseurs qui détiennent des quantités importantes d’or dans leurs portefeuilles peuvent être obligés de vendre l’entièreté ou une partie de leurs avoirs en or en période de tension sur les marchés boursiers lorsqu’ils font face à des appels sur marge ou de manque de liquidité pour d’autres avoirs en portefeuille.

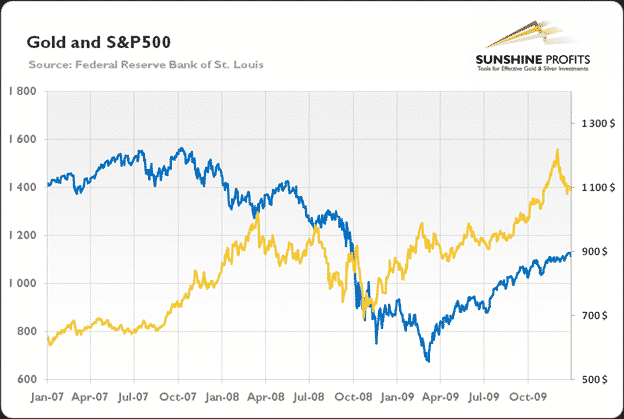

D’ailleurs ce dernier point est particulièrement intéressant, puisque dans les faits, les prix de l’or ont initialement chuté après la faillite de Lehman Brothers en raison de ventes forcées d’or par les institutions financières ayant fait faillite (voir graphique ci-dessous). Ainsi, contre toute attente, bien que valeur refuge lors de la dernière crise économique, l’or a tout de même chuté en même temps que les marchés à un certain moment.

Graphique: Prix de l’or (ligne jaune, échelle de droite) et S&P 500 (ligne bleue, échelle de gauche) de 2007 à 2009

Ainsi, il ne faut pas voir l’or comme une valeur infaillible, mais plutôt comme une police d’assurance. Cela s’explique par l’historique de l’or. En effet, l’or a longtemps été la monnaie d’échange par excellence. Sa place dans le système monétaire international se reporte à Babylone plus de 2000 ans avant notre ère. Ainsi, à travers le temps, l’or a gagné le nom de « valeur la plus sécuritaire existante ».

De ce fait, puisque l’utilisation de la monnaie fiduciaire reste une invention du 21e siècle, lorsque la confiance en cette dernière diminue, le prix de l’or augmente. Contrairement aux monnaies fiduciaires, l’or est une véritable marchandise qui ne peut pas être imprimée et qui a une certaine valeur intrinsèque par sa rareté ce qui établit un prix plancher. Cela est d’ailleurs l’explication de base de sa demande en période de méfiance à l’égard du système monétaire. De cette façon, le prix de l’or reflète les risques extrêmes liés au système monétaire instable.

En somme, la principale conclusion à retenir est que l’or est une valeur refuge qui protège les investisseurs pendant les crises, mais pas nécessairement en temps normal. Il s’agit plutôt d’une protection contre les risques systémiques, une assurance contre le système monétaire actuel basé sur le dollar américain.

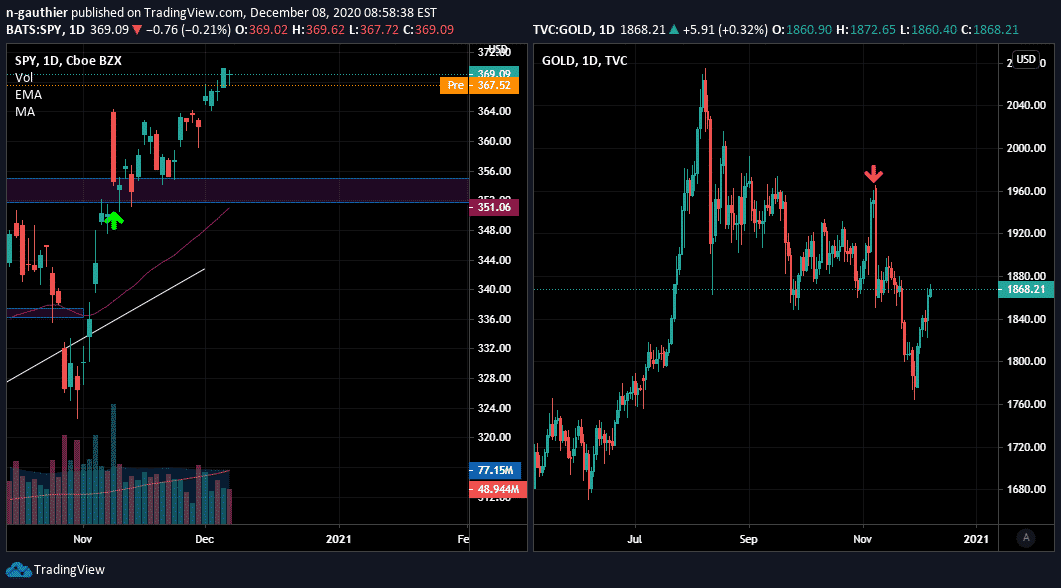

C’est d’ailleurs ce que l’on a pu observer en 2020, lors de la crise sanitaire occasionnée par la pandémie de COVID-19. En effet, lors des périodes d’incertitude attribuable à la hausse de cas de COVID-19 ou de mésentente politique, le prix de l’or grimpait en flèche. À l’inverse, lorsque la sécurité attribuable à un vaccin ou lorsque le plan de sauvetage tant attendu était finalement approuvé l’or chutait rapidement. Le graphique ci-dessous démontre que lors de l’annonce de Pfizer (NYSE :PFE) et BioNTech que leur vaccin était efficace à 90%, le S&P 500 a connu une accélération haussière, alors que le prix de l’or a chuté drastiquement, perdant près de 10% à son plus bas.

Finalement, pour les négociateurs actifs qui souhaiteraient transiger l’or, il existe plusieurs fonds négociés en Bourse. Tout d’abord, il existe le SPDR Gold Trust (NYSE : GLD). GLD est un produit relativement simple et les actifs sous-jacents sont constitués de lingots d’or stockés dans des coffres-forts sécurisés. Ensuite, il existe un FNB à effet de levier 3x, soit le VelocityShares 3x Long Gold ETN (NYSE : UGLD). UGLD est constitué d’un indice composé de contrats à terme sur or. Finalement, il existe également des FNB pour ceux qui souhaitent transiger l’or à la baisse, soit le ProShares UltraShort Gold (NYSE : GLL) qui possède un effet de levier multiplié par deux sur le lingot d’or, ce qui en fait un outil puissant pour les investisseurs ayant des perspectives baissières à court terme.

Par Nicolas Gauthier, B.A.A. profil Finance. Analyste et contributeur chez DayTrader Canada.

Sources :

Manuel action 3 jours DayTrader Canada.

https://etfdb.com/etf/UGLD/

https://etfdb.com/etf/GLD/

https://etfdb.com/etf/GLL/

[1] https://www.britannica.com/topic/money

https://seekingalpha.com/symbol/GLD

https://www.fool.com/investing/2018/04/18/is-gold-a-safe-investment.aspx