Interpréter les contrats à terme en dehors des heures de marché

Si vous avez porté attention aux émissions boursières tels que CNBC ou même les séances de négociation hors marché présentés par notre président, M. Paul, il y a de fortes chances que vous ayez déjà entendu parler de la valeur des contrats à terme en dehors des heures de marché.

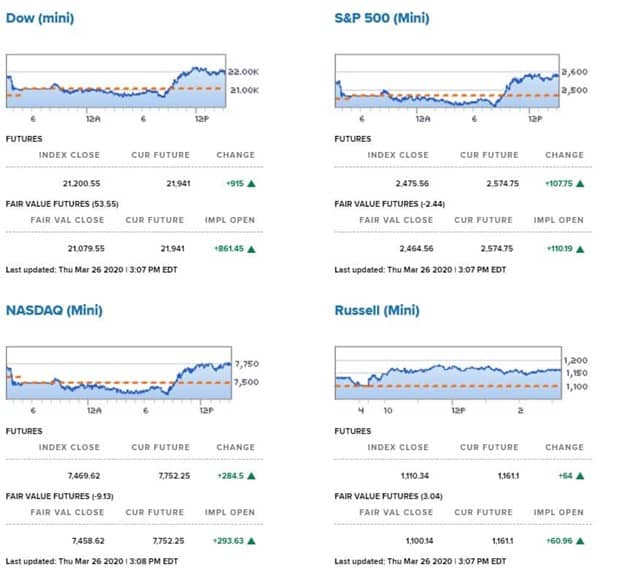

Pour revenir à l’interprétation des contrats à terme en dehors des heures de marché, habituellement, ils donneront une indication de l’ouverture du marché boursier le lendemain matin à 9h30. Souvent, les trois indices sont présents (voir image ci-dessous), soit le Dow Jones Industrial Average, Le Nasdaq et le S&P500.

Il est important de comprendre que bien que les contrats à terme et les actions se négocient séparément, le prix de l’indice (par rapport à la valeur des contrats à terme sur indice) fournit simplement une forte indication de la façon dont le comportement initial du marché boursier se manifestera.

De ce fait, la valeur à laquelle les contrats à terme sont ne représente pas le prix d’ouverture du lendemain, mais uniquement une direction que les marchés pourraient prendre à l’ouverture.

Ensuite, lors de la lecture des contrats à terme, on peut souvent apercevoir, sous la valeur du contrat à terme, un élément qui se nomme « juste valeur » ou en anglais « fair value ».

Cet élément est basé sur la notion financière que toute détention d’actions, d’obligations, d’options et de contrats à terme a un coût. Ainsi, le panier d’actions qui sous-tend un indice (par exemple dans le cas du Dow Jones, les 30 entreprises qui le composent) a un coût et un avantage qui lui sont associés. Le coût se résume aux frais d’achat et de conservation des actions (par opposition à simplement laisser votre argent à la banque). Dans l’exemple du Dow Jones, l’avantage serait tous les dividendes que vous pourriez recevoir de ce panier de titres que vous ne recevez pas. L’effet de ces coûts et avantages n’est généralement pas immédiatement reflété dans un indice boursier. Ainsi, le niveau final d’un indice est souvent différent de celui où il se serait terminé si les effets d’intérêt et de dividende avaient été ajoutés. C’est donc de cette façon qu’on calcule la « juste valeur » de l’indice.

En somme, les contrats à terme donnent donc une idée de l’orientation du marché et la « juste valeur » vous indique un barème de comparaison. Enfin, lorsque les contrats à terme sont supérieurs à la « juste valeur », les investisseurs s’attendent à une hausse du marché, tandis que s’ils sont inférieurs, le marché est susceptible de chuter à l’ouverture.

Par Nicolas Gauthier, B.A.A. profil Finance, analyste et contributeur chez DayTrader Canada

Sources :

https://www.cnbc.com/