Vendre en mai et fuir les marchés, vraiment?

Après un début de mois quelque peu volatil et un excellent mois d’avril, il est pertinent de se demander si l’expression, « sell in may and go away » est applicable. L’enthousiasme du marché des actions ne pouvait pas être plus élevé en début de semaine, alors que les investisseurs individuels détiennent plus d’actions que jamais. Un positivisme alimenté par une saison des bénéfices impressionnantes, la perspective d’une reprise économique et d’autres liquidités en voie d’être injectés dans les marchés par l’administration Biden. La valeur des actions des ménages américains a même atteint 41% de leurs actifs financiers totaux en avril, le niveau le plus élevé jamais enregistré, selon les données de JP Morgan et de la Réserve fédérale. Ce genre d’optimisme a conduit le S&P 500 à enregistrer son troisième mois consécutif de gains en avril en ajoutant plus de 5% à l’indice. Après autant de positivisme, est-ce qu’il serait le temps, statistiquement de sortir nos capitaux des marchés?

Tout d’abord, il est important de comprendre que selon cette théorie, les actions auraient tendance à sous-performer au cours des six mois (mai à octobre) jusqu’en octobre, de sorte que les investisseurs devraient se convertir en liquidités au début du mois de mai, puis acheter une baisse plus tard à l’automne. D’ailleurs, UBS a écrit dans une note à ces clients : « Avec des actions à des niveaux records, certains investisseurs pourraient être tentés de suivre le vieil adage. […] Aux États-Unis, une stratégie de maintien de l’investissement a eu tendance à surperformer, en particulier ces dernières années. Le marché américain étant davantage orienté vers les valeurs de croissance, explique en partie la surperformance. »

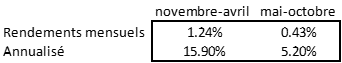

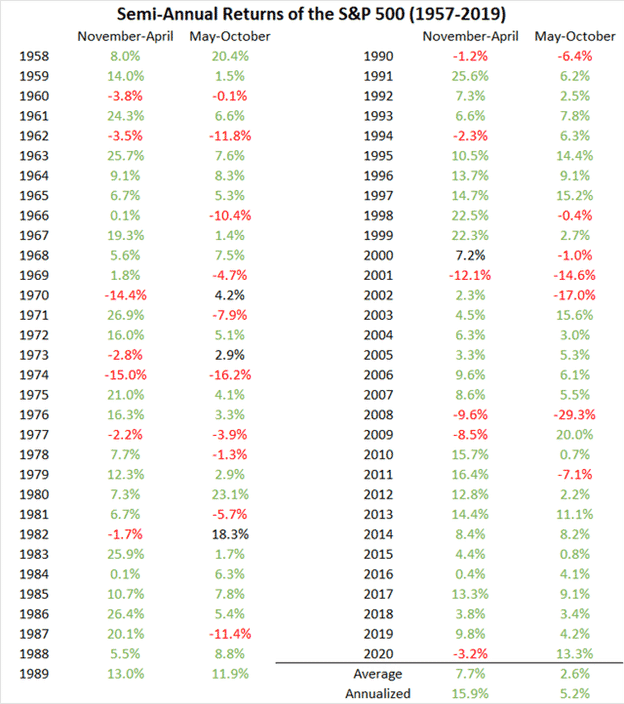

Du point de vue statistique, en utilisant plus de soixante ans de données, on peut constater qu’il est en effet véridique que les rendements sont plus bas entre mai et octobre, qu’entre novembre et avril. Comme le montre le tableau ci-dessous, le rendement annualisé des investisseurs en actions américaines pour les six mois de mai à octobre représentait un rendement annualisé de 5,2%. À l’inverse, les rendements de novembre à avril ont été étonnants de 15,9% annualisés.

Par contre, bien que cette saisonnalité ait tenu, en moyenne, sur ce long horizon d’étude, « Vendre en mai» était une mauvaise stratégie en 2020, car le marché a continué de croître après le baisse historique lié à la COVID-19 plus tôt en 2020. La période entre novembre 2019 et avril 2020 (-3,2%) a nettement sous-performer la performance de la période entre mai 2020 et octobre 2020 (+ 13,3%). La surperformance pour les six mois commençant en mai 2020 a été la plus importante depuis la reprise de la crise financière mondiale en 2009.

En revanche, pour un investisseur, il est important de noter qu’au cours de cette période de plus de soixante ans, les investisseurs qui n’auraient pas été investis entre mai et octobre auraient quand même sacrifié du rendement. En ce qui concerne le négociant actif, une possible stratégie pourrait être à explorer sur le long terme si vous souhaitez vous diversifier de classe d’actifs. Aussi étrange que cela puisse paraître, l’adage « Vendre en mai » semble saisir correctement une période anormale de saisonnalité sur les marchés.

Comment profiter d’une hausse de volatilité ou d’une chute de marché?

Sur les marchés des valeurs mobilières, la volatilité est représentée par de fortes fluctuations à la hausse et à la baisse. Ainsi, les marchés volatils sont généralement le résultat d’un déséquilibre plus important que la normale entre les acheteurs ou les vendeurs. Les autres éléments qui peuvent mener à une plus grande volatilité sont, entre autres, les évènements économiques négatifs, l’apparition de nouvelles informations sur les entreprises, le dépôt d’une recommandation par un analyste renommé, un appel public à l’épargne (IPO) ou des évènements inattendus tels que l’éclosion d’un virus, par exemple.

Dans les périodes de grande volatilité, transiger peut représenter un grand défi pour les investisseurs et « traders ». La panique peut rapidement se faire sentir, et prendre une décision devient de plus en plus difficile. Or, il existe plusieurs instruments financiers qui permettent de bénéficier autant des marchés haussiers, baissiers, ou volatils, sans toutefois devoir vendre à découvert.

Les fonds négociés en bourses à effet multiplicateur, ou autrement appelé à levier font partie de ces instruments. Une des façons les plus accessibles de profiter d’un rapide mouvement de marché, sur le court terme, est de faire l’achat de parts d’un fond négocié en bourse (FNB) à effet de levier. Par exemple, il existe des FNB à effet multiplicateur qui vous permettent de bénéficier d’une hausse, tel que le « Direction Daily S&P500 Bull 2x (ARCA :SPUU) », qui reproduit les performances journalières du S&P500, accompagné d’un levier double, d’où le « 2x » inscrit en son nom. Ce levier est réalisé par le fonds en plaçant ses fonds dans des produits dérivés, incluant des contrats à terme, des swaps, et des options d’achats d’actions.

Une autre façon de bénéficier d’un marché volatil, mais cette fois à la baisse, est d’utiliser les FNB inverses. Ce type de FNB inverse les performances d’un indice donné. Un exemple serait le « ProShares Short S&P500 (NYSE :SH) ». Ce fonds, utilisant le S&P 500 comme référence, vise à inverser la performance de l’indice. Ainsi, lorsque le S&P 500 connaît une hausse, ce FNB connaît une baisse, et vice-versa. On comprend donc rapidement comment on peut bénéficier de ce type de FNB lors de marchés baissiers. Cet outil existe aussi sous levier, via des FNB tels que le « ProShares UltraShort S&P500(NYSE :SDS) » qui inverse en double les performances de l’indice, et le « ProShares UltraPro Short S&P500 (NYSE : SPXU) », qui inverse pour sa part en triple le mouvement du S&P 500.

Finalement, il vous est aussi possible de négocier directement l’indice de volatilité boursier, appelé le VIX. Cet indicateur, aussi connu sous le nom d’« indice de la peur », fut créé en 1993 par le CBOE (Chicago Board Options Exchange). Son rôle est de mesurer la volatilité du marché financier, en s’appuyant sur le S&P 500. Cet indice est calculé sur une base quotidienne par le CBOE. Il existe plusieurs méthodes pour le transiger, la plus commune étant de passer via le FNB « iPath S&P 500 VIX Short-Term Futures ETN (ARCA : VXX) ». Comme les outils décrits plus haut, il existe également des produits à effet multiplicateur, comme le « VelocityShares Daily two-times VIX Short-TERM ETN (ARCA : TVIX) », qui double l’indicateur de base. Cependant, il est important de demeurer prudent lors de la négociation de ce type de produits, le VIX étant déjà très volatil par sa nature.

Il est important de se rappeler que tous ces produits composent des outils intéressants pour bénéficiers de la volatilité des marchés sur le court terme, mais ne devrait pas faire partie de votre portefeuille d’investissements à long terme, leur nature les rendant inutilement risqués.

Mademoiselle Yellen fait peur aux marchés.

La secrétaire au Trésor, Janet Yellen, a reconnu mardi que les taux d’intérêt pourraient devoir augmenter pour contenir la croissance en plein essor de l’économie américaine provoquée en partie par les milliards de dollars de dépenses dans le cadre du plan de relance du gouvernement Biden.

Elle a d’ailleurs affirmé dans le cadre d’un forum économique présenté par The Atlantic : « il se peut que les taux d’intérêt doivent augmenter quelque peu pour s’assurer que notre économie ne surchauffe pas […] « Même si les dépenses supplémentaires sont relativement faibles par rapport à la taille de l’économie, elles pourraient entraîner des hausses très modestes des taux d’intérêt.»

Naturellement, ce commentaire a fait peur aux marchés, particulièrement le secteur des technologies, très sensible aux fluctuations de taux d’intérêt. Tel que le démontre le graphique ci-dessous en 5 minutes du QQQ, le fonds négocié en Bourse représentant le Nasdaq.

Plus tard dans la journée, elle a quelque peu tempéré ses commentaires sur la nécessité de taux plus élevés, affirmant qu’elle respectait l’indépendance de la Réserve fédérale et n’essayait pas d’influencer la prise de décision dans ce pays. D’ailleurs, les marchés ont semblé bien régir à cela, rebondissant les jours subséquents.

En somme, une hausse des taux semble toujours autant inquiéter les marchés, c’est alors à surveiller.

Par Nicolas Gauthier, B.A.A. profil Finance, Analyste et contributeur chez DayTrader Canada

Sources :

https://www.cnbc.com/2021/05/04/treasury-secretary-yellen-says-rates-may-have-to-rise-somewhat-to-keep-economy-from-overheating.html?__source=androidappshare

https://seekingalpha.com/article/4423709-wall-street-breakfast-sell-in-may

https://seekingalpha.com/article/4423743-sell-in-may-historical-data-on-market-adage

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=76248

http://moya.bus.miami.edu/~sandrade/andrade_chhaochharia_fuerst_FAJ2013.pdf

https://daytradercanada.com/negociateur-actif/comment-profiter-dune-hausse-de-volatilite-ou-dune-chute-de-marche/

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.