L’histoire de « Long Term Capital Management »

Après avoir abordé l’histoire de l’appel de marge d’Archegos Capital la semaine dernière, certains lecteurs m’ont questionné sur l’appel de marge de Long Term Capital Management (LTCM). Ainsi, dans le cadre de ce billet, nous aborderons l’histoire du fonds de couverture Long Term Capital Management.

Tout d’abord, LTCM a été créée en 1993 par John Meriwether, un négociant en obligations renommé de Salomon Brothers et Myron Scholes, lauréat d’un prix Nobel d’économie et cocréateur du modèle Black-Scholes largement utilisé aujourd’hui pour valoriser les options.

À l’époque, les investisseurs qui payaient 10 millions de dollars pour entrer dans le fonds n’étaient pas autorisés à retirer de l’argent pendant une période de trois ans, ni même à poser des questions sur les types d’investissements que LTCM faisait. Malgré ces restrictions, les plus gros investisseurs de la planète se jetaient les yeux fermés dans ce fonds d’investissement qui avait à son bord les meilleurs négociants de titre obligataires de son époque. D’ailleurs, LTCM a affiché des rendements annuels spectaculaires de 40% en 1995 et 1996.

C’est de cette façon que Long Term Capital Management a commencé avec un peu plus d’un milliard de dollars d’actifs et se concentrait sur la négociation de titres obligataires. De ce fait, la stratégie de négociation du fonds était principalement basée sur une stratégie qui se voulait théoriquement sans risque, soit une stratégie d’arbitrage entre les titres.

Long Term Capital Management négociait aussi des swaps de taux d’intérêt, ce qui implique l’échange d’une série de paiements d’intérêts futurs contre une autre sur la base d’une entente entre deux contreparties. Les swaps de taux d’intérêt consistent souvent à changer un taux fixe pour un taux variable ou vice versa, afin de minimiser l’exposition aux fluctuations générales des taux d’intérêt.

En raison du faible écart dans les opportunités d’arbitrage, il est difficile de faire énormément de profit avec ce genre de stratégies. De cette façon, la stratégie de LTCM pour pallier cela fut de prendre d’énormes positions financées avec un important effet de levier. Au plus fort du fonds en 1998, LTCM disposait d’environ 5 milliards de dollars d’actifs, contrôlait plus de 100 milliards de dollars et détenait des positions dont la valeur totale dépassait 1 billion de dollars (1000 milliards de dollars).

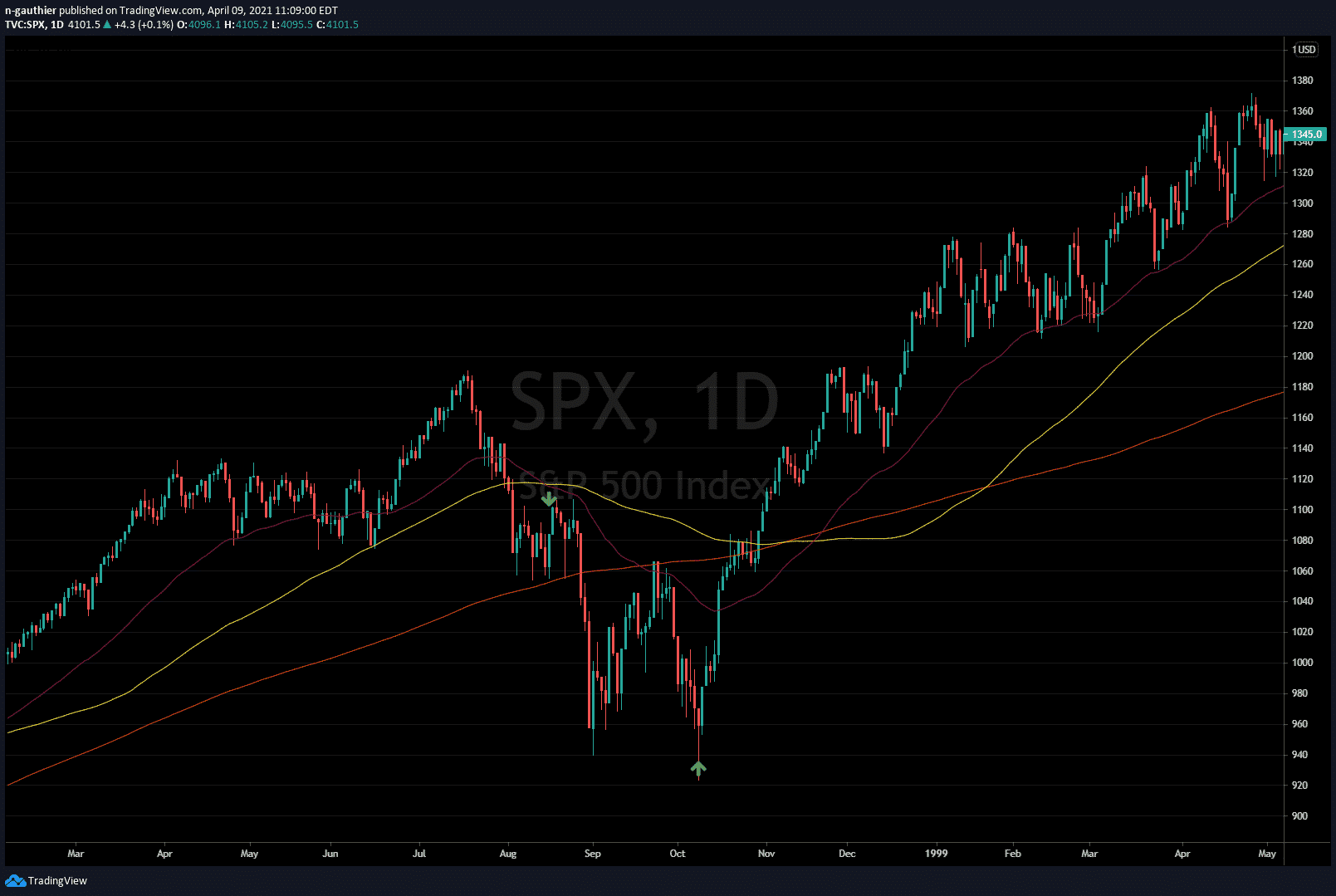

Or, bien que leurs stratégies se voulaient pratiquement infaillibles, cela expliquant entre autres leur énorme levier, un événement imprévu est venu profondément ébranler le fonds d’investissement. Le 17 août 1998, la Russie a déclaré qu’elle dévaluait sa monnaie et qu’elle faisait également défaut sur ses obligations. Cet événement était au-delà de la plage normale estimée par LTCM. Ainsi, étant fortement endetté et étant en pleine crise financière en Russie, le fonds spéculatif a subi d’immenses pertes et a risqué de faire défaut sur ses propres prêts.

On se rappelle, LTCM détenait d’énormes positions totalisant environ 5% du marché mondial des titres à revenu fixe et avait emprunté d’énormes sommes d’argent pour financer ses transactions à effet de levier. En conséquence, à la fin d’août 1998, le fonds spéculatif avait perdu 50% de la valeur de ses investissements en capital. Étant donné que beaucoup de banques et de fonds de pension avaient investi dans la LTCM, les problèmes de ce dernier menaçaient de pousser la plupart d’entre eux à la faillite.

Enfin, lorsque les pertes approchaient les 4 milliards de dollars, le gouvernement fédéral des États-Unis, craignant que l’effondrement imminent de LTCM précipite une crise financière plus large, orchestra un sauvetage pour calmer les marchés. Un fonds de prêt de 3.65 milliards de dollars a été créé, ce qui a permis à LTCM de survivre à la volatilité du marché et de se liquider de manière ordonnée au début de l’année 2000.

En somme, cette histoire est une exception, considérant que Long Term Capital Management contrôlait une partie importante du marché des titres obligataires sur la planète et avait des emprunts massifs dans plusieurs banques américaines. Ainsi, il ne faut pas déduire que chaque appel de marge pourrait mener à des effets comme ceux-là. En revanche, tel que vous avez pu le constater plus haut, cela est possible.

Qu’est-ce que de l’arbitrage?

L’arbitrage est l’achat et la vente simultanés du même actif sur différents marchés afin de profiter de minuscules différences dans le prix coté de l’actif. Il exploite des variations de courte durée du prix d’instruments financiers identiques ou similaires sur différents marchés ou sous différentes formes. L’arbitrage existe en raison des inefficacités du marché et il exploite ces inefficacités et les résout.

L’arbitrage peut être utilisé chaque fois qu’une action, une commodité ou une devise peut être achetée sur un marché à un prix donné et vendue simultanément sur un autre marché à un prix plus élevé. La situation crée une opportunité pour un profit sans risque pour le commerçant.

Par exemple, considérons ce qui suit. L’action de la société ABC se négocie à 50 $ à la Bourse de New York (NYSE) tandis qu’au même moment, elle se négocie à 50,05 $ à la Bourse de Londres (LSE).

Par ailleurs, toute chose étant égale, un négociant peut acheter les actions sur le NYSE et vendre immédiatement les mêmes actions sur la LSE, réalisant un bénéfice de 5 cents par action.

En somme, l’arbitrage fournit un mécanisme pour garantir que les prix ne s’écartent pas substantiellement de leur juste valeur pendant de longues périodes. En revanche, avec les progrès de la technologie, il est devenu extrêmement difficile de profiter des erreurs de prix sur le marché. De nombreux fonds d’investissement ont des systèmes de négociation informatisés ou des algorithmes pour surveiller les fluctuations d’instruments financiers similaires. Ainsi, toute opportunité d’arbitrage est généralement corrigée en quelques secondes, voire quelques fractions de seconde.

Consommation en ligne impressionnante en 2020

Les consommateurs du monde entier ont dépensé 900 milliards de dollars de plus chez les détaillants en ligne en 2020 par rapport à la tendance des deux années précédentes, selon un rapport publié mardi par le Mastercard Economics Institute.

En effet, bien que les acheteurs retournent aux restaurants et retournent dans les magasins pour acheter des vêtements et des chaussures en personne, la tendance à acheter en ligne est toujours présente, particulièrement du côté de l’alimentation.

D’ailleurs, les ventes en ligne de presque tous les détaillants ont bondi, les acheteurs étant coincés chez eux. Cela a créé une plus grande adoption de l’achat en ligne, considérant que le commerce électronique représente maintenant environ 1 $ sur chaque 5 $ dépensé en vente au détail dans le monde. C’est une augmentation d’environ 1 USD sur 7 USD dépensé en 2019, selon le rapport du Mastercard Economics Institute.

Dans une entrevue sur «Worldwide Exchange» de CNBC avec Frank Holland, l’économiste en chef de MasterCard, Bricklin Dwyer, a déclaré qu’environ 20% à 30% des 900 milliards de dollars de dépenses en lignes supplémentaires se poursuivraient en 2021 et les prochaines années. Cependant, selon ce dernier, pour certains produits comme les vêtements, les acheteurs pourraient préférer retourner dans les magasins physiques où ils peuvent essayer une tenue avant de l’acheter. D’un autre côté, dans d’autres catégories, par exemple l’électronique, les achats en ligne représentaient déjà une part plus importante des ventes globales de sorte qu’il y avait moins de marge de croissance.

Enfin, selon le rapport, les épiceries et les magasins à rabais connaîtront l’adoption la plus spectaculaire et la plus durable au commerce électronique. Ainsi, il est projeté que les épiceries conserveront probablement environ 70% à 80% des gains de ventes numériques qu’ils ont acquis au sommet de la pandémie et les magasins à rabais en conserveront environ 40% à 50%, selon le rapport.

En somme, ce rapport nous confirme que le changement vers les achats en ligne n’a qu’été accéléré par la pandémie et est toujours en cours.

Par Nicolas Gauthier, B.A.A. profil Finance, Analyste et contributeur chez DayTrader Canada

Sources :

https://www.bauer.uh.edu/rsusmel/7386/ltcm-2.htm#:~:text=LTCM’s%20main%20strategy%20was%20to,positions%20in%20the%20rich%20ones.

https://www.thebalance.com/long-term-capital-crisis-3306240

https://www.investopedia.com/terms/l/longtermcapital.asp

https://www.investopedia.com/terms/a/arbitrage.asp

https://nbdb.ca/tips/products/merger-arbitrage-strategy.html

https://financeplusinsurance.com/different-types-arbitrage-trading-strategies/

https://www.cnbc.com/2021/04/06/consumers-spent-900-billion-more-online-in-2020-mastercard-report-says.html

https://www.mastercardservices.com/en/recovery-insights/commerce-e-volution

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.