Gros résultats financiers cette semaine!

Plusieurs entreprises ayant un fort impact sur les marchés ont déclaré leurs résultats financiers cette semaine. En effet, les sorties de résultats se situent autant au niveau technologique avec par exemple Google (NASDAQ : GOOGL) et Apple (NASDAQ : AAPL) qu’au niveau du transport avec United Parcel Service (NYSE : UPS). En voici un résumé.

Pour commencer, Alphabet (NASDAQ : GOOGL) a déclaré un bénéfice record pour un deuxième trimestre consécutif. En effet, avec un bénéfice de 26.29 $ par action, par rapport à une estimation des analystes de 15.82 $ par action, l’entreprise a surpassée de 10.47$ les attentes. De plus, les revenus ont dépassé les prévisions avec une croissance de 34% par rapport à l’an dernier. Finalement, l’entreprise a également annoncé un rachat d’actions de 50 milliards de dollars. Ces impressionnants résultats pour l’entreprise l’ont propulsé de plus de 4% à l’ouverture mercredi matin.

Ensuite, une autre entreprise de technologie s’en est bien tiré : Shopify (NYSE : SHOP). En effet, le fournisseur de plate-forme de commerce électronique a déclaré un bénéfice de 2.01 $ par action par rapport à une estimation des analystes de 0.74 $ par action, surpassant de 1.27$ les attentes. De plus, les revenus ont totalisé 988.6 millions de dollars une hausse de 110% par rapport à l’an dernier et ils ont dépassé les estimations consensuelles des analystes de 859 millions de dollars.

En revanche ce ne fut pas le cas de l’ensemble des titres de technologies. En effet, Pinterest (NYSE : PINS) a chuté de 11.9% avant l’ouverture des marchés mercredi. Malgré des résultats surpassant les estimations, les investisseurs semblaient s’inquiéter du ralentissement de la croissance des utilisateurs pour l’entreprise de partage d’images. D’un point de vue graphique, le titre est sur une zone de support importante, alors il sera intéressant de le suivre dans les prochains jours.

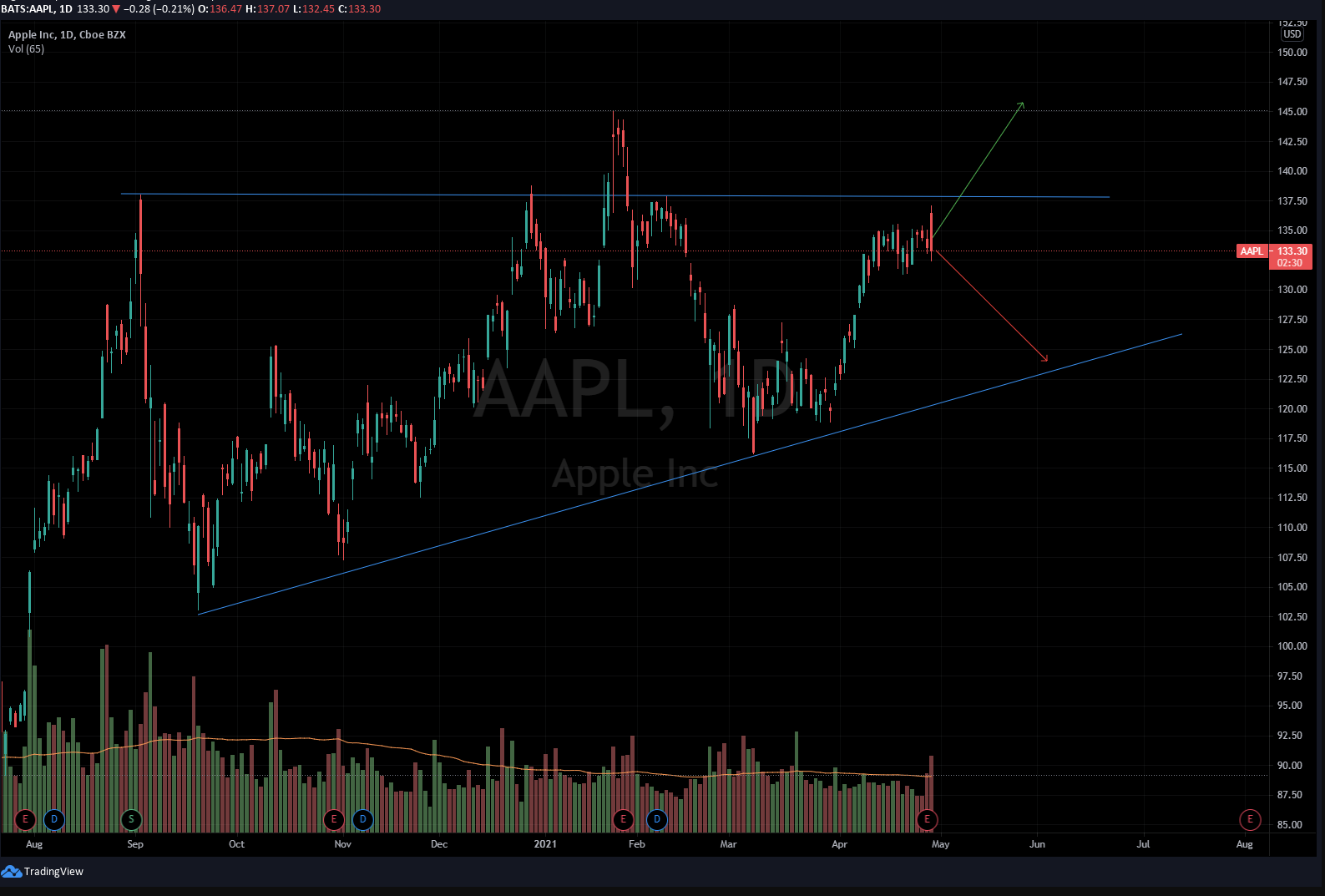

Enfin, du côté de deux autres géants, soit Apple (NASDAQ : AAPL) et Facebook (NASDAQ : FB), les deux entreprises ont également sorti de bons résultats. Du côté de la première, elle a déclaré que les ventes avaient bondi de 54% au cours du trimestre, chaque catégorie de produits enregistrant une croissance à deux chiffres. Apple a également déclaré qu’elle augmenterait son dividende de 7% et a autorisé 90 milliards de dollars de rachats d’actions. Pour la seconde, le réseau social a presque doublé son bénéfice net en un an, avec 9.5 milliards US au premier trimestre, signe que le géant des réseaux sociaux a su mettre à profit la transition accélérée des consommateurs vers l’internet pendant la pandémie.

D’un point de vue graphique, Apple semble être en voie de produire un mouvement intéressant autant à la hausse qu’à la baisse. Il sera donc également à surveiller.

Du côté des autres gros joueurs boursiers, McDonald’s (NYSE : MCD) a publié ses résultats avant l’ouverture jeudi et a déclaré aux investisseurs que ses ventes avaient finalement dépassés les niveaux d’avant la pandémie. Du côté de Caterpillar malgré de solides résultats, l’entreprise a averti les investisseurs que la pénurie de semi-conducteurs, qui a nui à la production des principaux constructeurs automobiles, pourrait également affecter la capacité de l’entreprise à suivre l’augmentation des commandes des clients. Cette nouvelle a fait chuter le titre de plus de 2%.

Enfin, une grosse nouvelle économique est sortie jeudi. Le produit intérieur brut des États-Unis du premier trimestre a atteint un taux annualisé de 6.4%, selon un rapport publié par le Bureau of Economic Analysis, signe que l’économie américaine a commencé 2021 avec une accélération de l’activité commerciale. En dehors de la poussée du troisième trimestre provoquée par la réouverture l’an dernier, c’était la meilleure période pour le PIB depuis le troisième trimestre de 2003.

Rencontre de la réserve fédérale cette semaine

Le président du comité de la Réserve fédérale américaine, Jerome Powell, a indiqué mercredi que la banque centrale ne cherchait pas à resserrer sa politique de sitôt, signe haussier pour les actions et autres actifs à risque.

En effet, la pandémie de COVID-19 a causé et cause encore d’énormes difficultés humaines et économiques autant aux États-Unis que dans le monde. Dans un contexte de progrès en matière de vaccination et de soutien politique solide, les indicateurs de l’activité économique et de l’emploi se sont renforcés. Bien que les secteurs les plus durement touchés par la pandémie restent faibles, on aperçoit une nette amélioration qui occasionne une augmentation de l’inflation.

Or, M. Powell a souhaité renforcer, mercredi, que les conditions financières générales resteraient accommodantes, le comité cherchant à atteindre un taux maximal d’emploi et d’inflation au taux de 2% sur le long terme. Avec une inflation qui a souvent été inférieure à cet objectif dans les dernières années, le comité visera à atteindre une inflation modérément supérieure à 2% pendant un certain temps afin que l’inflation s’établisse en moyenne à 2% et que les anticipations d’inflation à long terme restent bien ancrées à 2%.

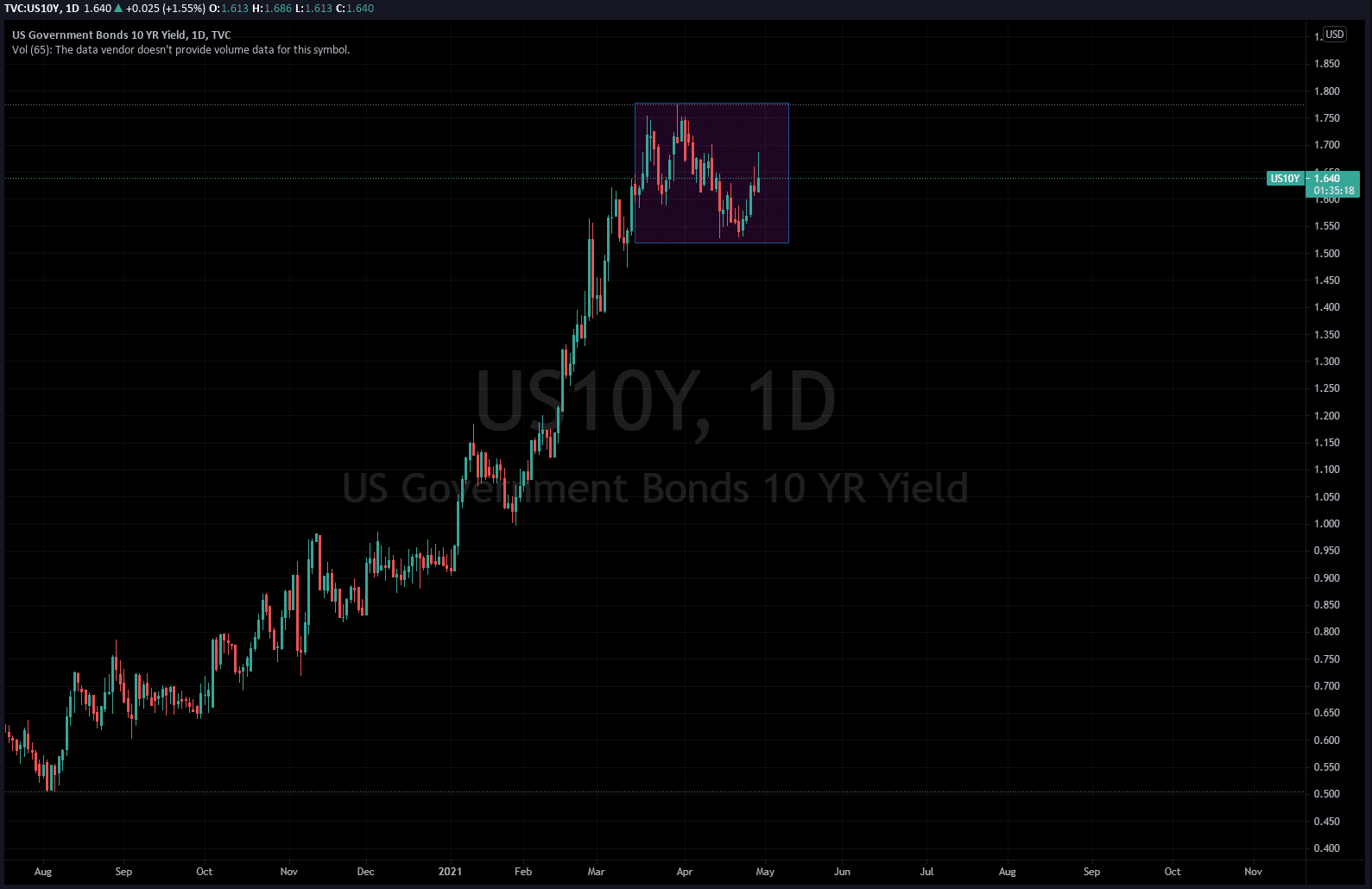

De cette façon, le comité prévoit maintenir une orientation accommodante de la politique monétaire jusqu’à ce que les résultats soient atteints. Le comité a décidé de maintenir la fourchette cible du taux des fonds fédéraux entre 0% et 0.25%. D’ailleurs, tel que le démontre cet outil fourni par le CME, les prévisions des marchés sont toujours en majorité vers cette avenue, bien qu’une hausse de taux de 25 points de base semble être de plus en plus probable.

D’ailleurs, pour le moment, cela ne semble pas effrayer les marchés boursiers, le taux de rendement des obligations 10 ans oscillant toujours entre 1.778% et 1.519%.

En somme, cette rencontre ne nous a rien appris de nouveau, outre que M. Powell semble tout à fait à l’aise à dépasser la cible d’inflation de 2% dans le but de ramener la moyenne à la hausse, ce qui n’a pas semblé effrayer les marchés boursiers pour le moment.

Le retour du débat sur les rachats d’actions

Le débat a connu une reprise d’intensité dans les derniers mois, suivant la sortie des résultats financiers de nombreuses entreprises. Selon certains, les rachats d’actions peuvent être négatifs pour les investisseurs. Pour bien comprendre, généralement, avec ses liquidités, une entreprise possède quatre choix majeurs : acheter une autre entreprise pour croître, injecter de l’argent en recherche et développement, investir dans l’entreprise directement ou retourner de l’argent à ses actionnaires. Pour ce dernier choix, deux choix s’offrent à elle : un dividende ou un rachat d’action.

Afin de bien comprendre la situation, il faut savoir qu’un rachat d’action pour une entreprise cotée en Bourse se produit lorsque l’entreprise émettrice elle-même paie aux actionnaires la valeur marchande par action et réabsorbe une partie de sa propriété qui était auparavant distribuée aux investisseurs publics et privés.

La théorie derrière les rachats d’actions est qu’ils réduisent le nombre d’actions disponibles sur le marché et, toutes choses égales par ailleurs, augmentent ainsi le bénéfice par action sur les actions restantes, ce qui profite aux actionnaires. Pour les entreprises ayant des liquidités excédentaires, la perspective d’augmenter le bénéfice par action peut être tentante. Or, les entreprises le font rarement pour cette unique raison.

Ces rachats peuvent également être faits dans le but de créer un niveau de support pour le titre, notamment en période de récession ou lors d’une correction de marché.

De plus, un rachat augmentera le cours des actions. Cette logique s’explique par la simple notion d’offre et de demande. De ce fait, une réduction du nombre d’actions en circulation occasionne souvent une augmentation des prix. Par conséquent, une entreprise peut entraîner une augmentation de la valorisation de ses actions en créant une baisse de l’offre via un rachat d’actions.

Finalement, les rachats peuvent également être un moyen pour une entreprise de se protéger d’une prise de contrôle hostile, ou signaler que l’entreprise prévoit redevenir privée.

En revanche, bien que pendant des années, plusieurs ont pensé que les rachats d’actions étaient une chose entièrement positive pour les actionnaires, il y a certains bémols. Tel que mentionné plus tôt dans le texte, le rachat d’action augmente le bénéfice par action. Par conséquent, un rachat d’actions permet à une entreprise d’augmenter ce ratio important sans réellement augmenter ses bénéfices ou rien faire pour soutenir l’idée qu’elle devient financièrement plus forte.

Par exemple, considérons une entreprise avec un bénéfice annuel de 1000$ et 100 actions en circulation. Le BPA de cette entreprise est donc de 10 $. S’il rachète 10 actions en circulation, son BPA augmente immédiatement à 11.11$, même si ses bénéfices n’ont pas bougé. De ce fait, les investisseurs qui utilisent le BPA pour évaluer la situation financière peuvent considérer cette entreprise comme plus forte qu’une entreprise similaire avec un BPA de 10 $ alors qu’en réalité, l’utilisation de la tactique de rachat explique la différence de 1.11 $.

Aussi, une autre raison pourquoi les rachats d’actions sont controversés est que l’impact sur le bénéfice par action peut donner un coup de pouce artificiel au titre et masquer les problèmes financiers qui seraient révélés par un examen plus attentif des ratios de l’entreprise.

De plus, un autre élément fortement critiqué est que les dirigeants de l’entreprise pourraient utiliser les rachats d’action pour leur permettre de profiter de leurs programmes d’options d’achat inclus dans leur rémunération sans diluer le BPA.

Finalement, avec les bas taux d’intérêt, de nombreuses entreprises se sont endettées pour racheter leurs actions, ce qui pourrait mettre l’entreprise à risque dans le cas d’une correction de marché, et encore plus dans le cas d’une récession.

En somme, selon une étude faite en juin 2019 par Bloomberg, plus de la moitié des bénéfices des entreprises américaines, soit 56%, sont affectés par des rachats d’actions. Ainsi, ce phénomène est loin d’être marginal et en mon humble avis, continuera de croître lors des prochaines années.

Par Nicolas Gauthier, B.A.A. profil Finance, Analyste et contributeur chez DayTrader Canada

Sources :

https://www.thestreet.com/investing/shopify-shop-stock-first-quarter-earnings-sales-beat

https://www.cnbc.com/2021/04/28/stocks-making-the-biggest-moves-in-the-premarket-alphabet-spotify-pinterest-shopify-more.html

https://seekingalpha.com/news/3686437-alphabet-jumps-4-after-revenue-vaults-34-operating-income-doubles-in-q1

https://www.cnbc.com/2021/04/28/stock-market-futures-open-to-close-news.html

https://www.cmegroup.com/trading/interest-rates/countdown-to-fomc.html

https://www.marketwatch.com/story/fomc-statement-for-april-11619633855

https://daytradercanada.com/negociateur-actif/le-debat-sur-les-rachats-dactions-explique-2/

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.