Explication de la récente hausse du prix du bois d’œuvre

Dans un premier temps, il est important de comprendre que le bois d’œuvre est un produit important utilisé dans la construction et fait référence au bois qui a été transformé en poutres ou en planches. Ainsi, les fluctuations de son prix, généralement coté en dollars américains par 1000 pieds-planche, peuvent affecter de manière significative le secteur du logement et, à son tour, influencer l’économie américaine au sens large.

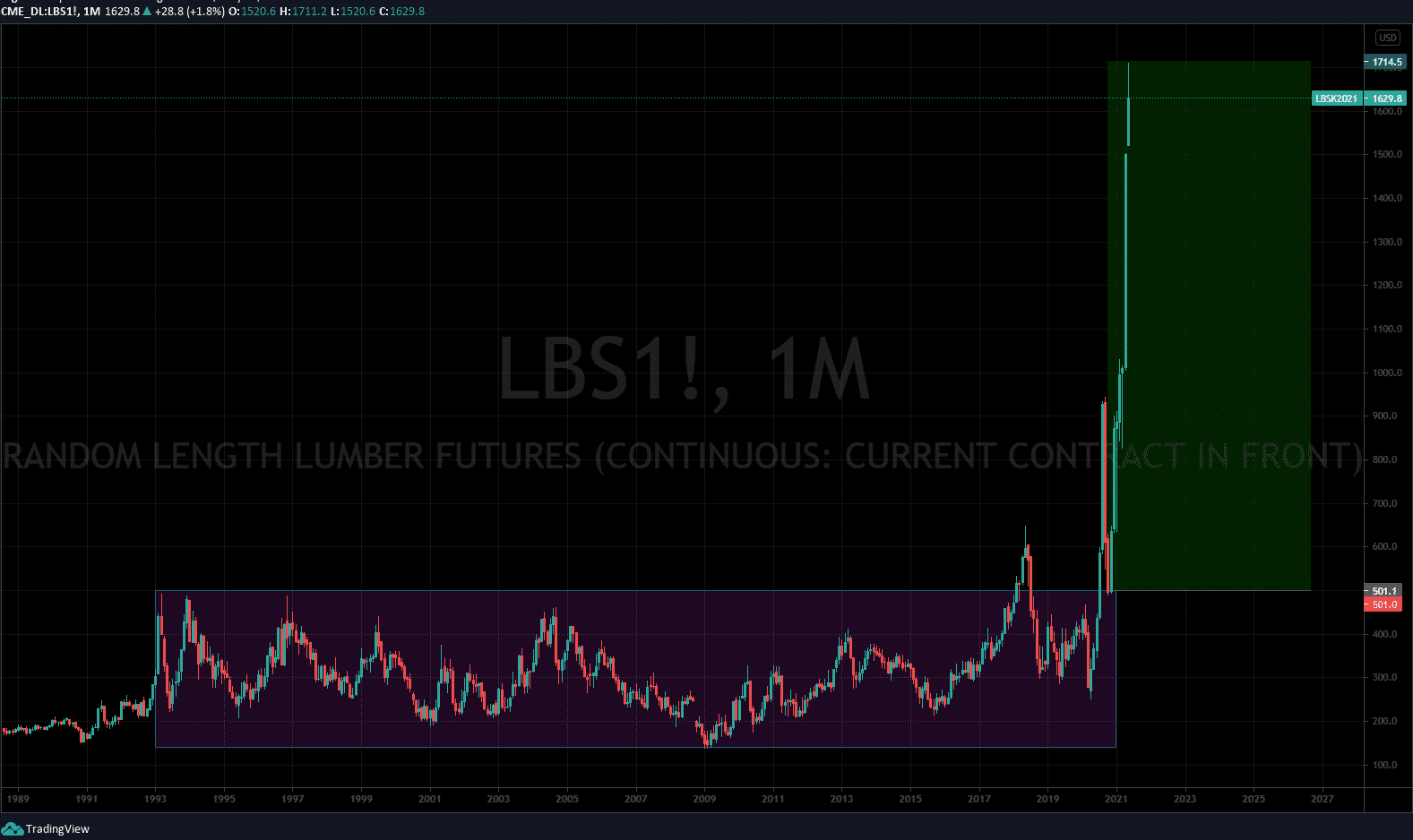

De cette façon, en un an seulement, le prix du bois a augmenté de 377%, atteignant un record de 1 635 $ par 1 000 pieds planche. Si l’on remet en contexte, le bois a historiquement fluctué entre 130 $ et 500 $ du 1000 pieds-planche.

Pour comprendre ce qui pousse les prix du bois vers de nouveaux sommets, retournons à la base en analysant l’offre et la demande.

Baisse de l’approvisionnement

Si l’on se rappelle, les approvisionnements en bois d’œuvre aux États-Unis ont été mis sous pression en avril 2017, lorsque l’administration Trump a augmenté les tarifs sur le bois canadien. Depuis, les importations de bois d’œuvre ont chuté et les prix ont connu une volatilité importante.

Après un bref passage au-dessus de 600 $ en avril 2018, le bois a rapidement chuté à moins de 250 $, entraînant la fermeture d’un certain nombre de scieries. Les baisses de capacité de production (offre) qui en résultent ont été estimées à environ 3 milliards de pieds-planche.

Une fois que le COVID-19 est apparu, les pénuries de main-d’œuvre ont réduit encore davantage la production, rendant le marché du bois incroyablement sensible aux chocs de la demande. Le gouvernement américain a depuis réduit ses tarifs sur le bois canadien, mais ces mesures semblent être un exemple de trop peu, trop tard.

Forte demande

Un autre élément considérable est naturellement la COVID-19 qui a conduit à un « boom » significatif du marché de l’habitation et de la construction, augmentant considérablement le besoin de bois d’œuvre.

Le confinement au début de 2020 a retardé de nombreux achats de maisons jusqu’à plus tard dans l’année. De plus, la demande de maisons a encore été amplifiée par des taux hypothécaires à un bas record partout au pays.

Les propriétaires existants avaient également besoin de bois de construction, car de nombreux Américains se sont soudainement retrouvés à avoir besoin de mises à niveau et de rénovations pour s’adapter à leur nouveau style de vie à la maison.

Enfin, l’absence de possibilité de voyager a encouragé de nombreux Américains à améliorer leurs installations à leur domicile plutôt que de voyager.

En somme, pour imager le phénomène, l’Association nationale des constructeurs d’habitations (NAHB) a signalé que le coût de construction d’une maison unifamiliale a augmenté de 36 000 $, à la suite de l‘importante hausse de prix du bois d’œuvre. La majeure partie de ce coût se voit répercutée sur le consommateur. De plus, la chaine d’approvisionnement étant mise à dure épreuve empêche les constructeurs d’habitations de démarrer davantage de projets.

L’inflation augmente à des niveaux records en avril

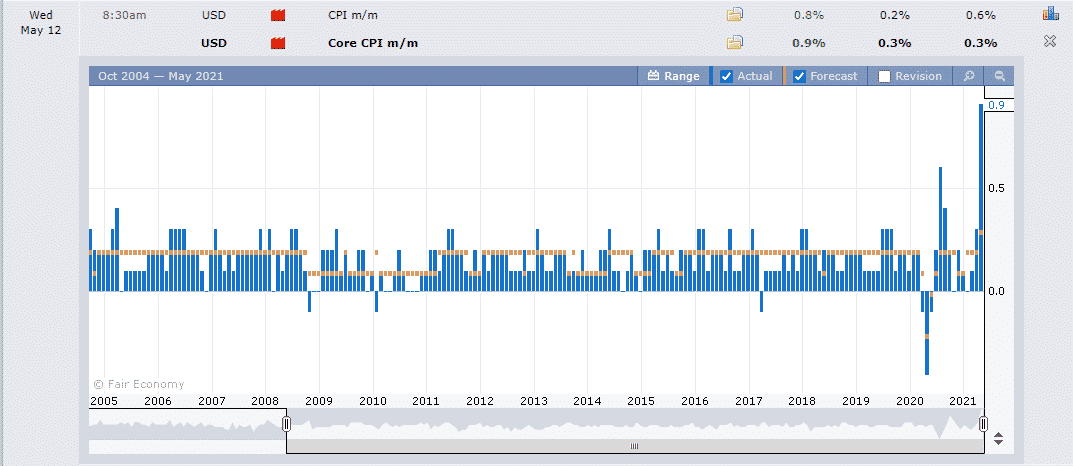

L’inflation en avril s’est accélérée à son rythme le plus rapide depuis plus de 12 ans alors que la reprise économique américaine se mettait en marche et que les prix de l’énergie montaient en flèche, a rapporté mercredi le département du Travail.

L’Indice des prix à la consommation (IPC), qui mesure un panier de biens ainsi que les coûts de l’énergie et du logement, a augmenté de 4,2% par rapport à l’année précédente. Une enquête Dow Jones avait prévu une augmentation de 3,6%. Le gain d’un mois à l’autre était de 0,8%, contre 0,2% attendu.

En excluant la volatilité des prix des produits alimentaires et de l’énergie, l’IPC de base a augmenté de 3% par rapport à la même période en 2020 et de 0,9% sur une base mensuelle. Les estimations respectives étaient de 2,3% et 0,3%.

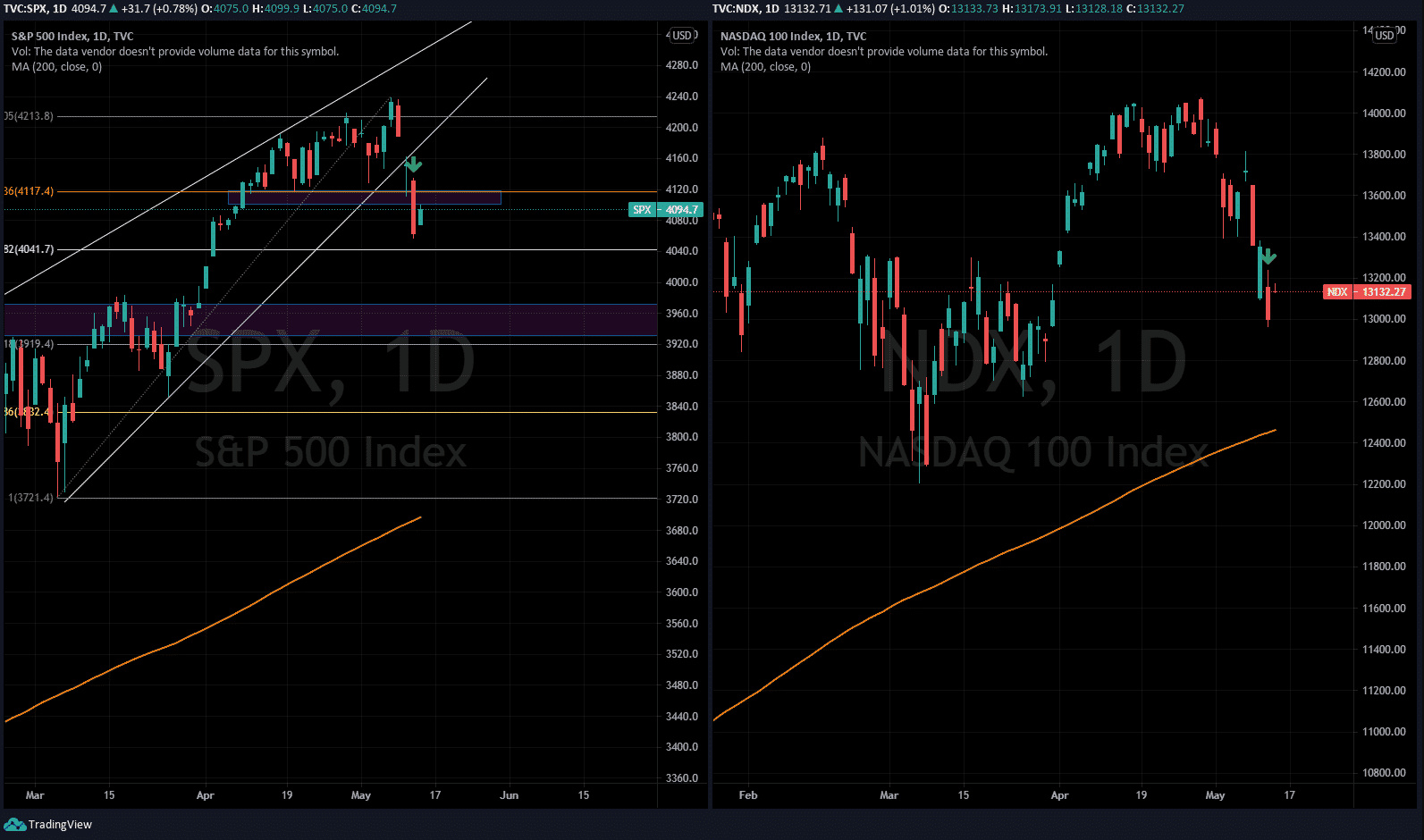

Naturellement, la peur d’inflation qui pourrait mener à une hausse de taux directeur étant présente actuellement sur les marchés, les indices de références américains n’ont pas bien réagi à la nouvelle. Tel que l’on peut le constater dans le graphique ci-dessous, le S&P500 a perdu plus de -2% mercredi et le NASDAQ plus de -2,5%.

Enfin, il sera intéressant de continuer à suivre les données d’inflation pour constater si les données record du dernier mois constituent une exception ou une nouvelle tendance. Dans ce dernier cas, une augmentation de taux deviendrait pertinente, ce qui pourrait faire chuter les marchés.

Qu’est ce que le vix?

On entend de plus en plus parler de « volatilité ». C’est pourquoi cette semaine, nous ferons un retour sur l’indice qui suit cette volatilité, le VIX.

Tout d’abord, créé par le Chicago Board Options Exchange (CBOE), l’indice de volatilité, ou VIX, est un indice de marché en temps réel qui représente les attentes du marché en matière de volatilité à venir sur une période de 30 jours. En effet, dérivé des données de prix des options sur l’indice S&P 500, il fournit une mesure du risque de marché et du sentiment des investisseurs. Les investisseurs, les analystes et les gestionnaires de portefeuille considèrent les valeurs VIX comme un moyen de mesurer le risque de marché, la peur et le stress avant de prendre des décisions d’investissement.

D’un point de vue mathématique, les valeurs de l’indice VIX sont calculées à l’aide des options sur le SPX (S&P500) standard négocié par le CBOE (qui expirent le troisième vendredi de chaque mois) et à l’aide des options SPX hebdomadaires (qui expirent tous les vendredis). Les seules options considérées dans le calcul sont celles dont la période d’expiration est comprise entre 23 jours et 37 jours.

D’ailleurs, bien que la formule soit mathématiquement très complexe, elle fonctionne théoriquement comme suit : elle estime la volatilité attendue de l’indice S&P 500 en agrégeant les prix pondérés de plusieurs options de vente et d’achat du SPX sur une large gamme de prix d’exercice. Toutes ces options éligibles doivent avoir des cours acheteur et vendeur valides non nuls qui représentent le sentiment du marché à propos des prix d’exercice des options. Pour ceux qui ont un intérêt pour voir la façon exacte dont l’indice se calcul, juste à cliquer ici.

En ce qui concerne l’interprétation, dans la plupart des cas, un VIX élevé reflète une peur accrue des investisseurs et un VIX faible suggère une complaisance. Historiquement, cette relation entre le VIX et le comportement du marché boursier s’est répétée dans les cycles haussiers et baissiers. Pendant les périodes de turbulence sur les marchés, le VIX grimpe, reflétant en grande partie la demande pour les options de vente comme couverture contre de nouvelles baisses des portefeuilles d’actions. Pendant les périodes haussières, il y a moins de peur et, par conséquent, moins de besoins pour les gestionnaires de portefeuille d’acheter des options de vente.

D’un point de vue graphique, un graphique entre le SPX et le VIX présente assez clairement la relation entre les deux :

Tel que l’on peut remarquer à l’aide des ronds verts, lors de périodes fortement haussières, le VIX se négocie à ses plus bas, alors que lorsque l’indice américain baisse fortement (ronds bleus et jaune), le VIX produit de nouveaux hauts.

En somme, « l’indice de la peur » peut agir comme un indicateur supplémentaire pour les traders qui souhaitent établir une opinion sur le sentiment du marché, et ajuster leur stratégie selon la structure du marché.

Par Nicolas Gauthier, B.A.A. profil Finance. Analyste et contributeur chez DayTrader Canada.

Sources :

https://www.visualcapitalist.com/visualizing-explosion-lumber-prices-50k/

https://seekingalpha.com/article/4426754-investing-with-inflation-150-years-data

https://www.cnbc.com/2021/05/12/consumer-price-index-april-2021.html

https://www.cboe.com/tradable_products/vix/

Avis et déclaration:

L’auteur de ce billet déclare ne détenir aucune position dans les titres mentionnés et de ne pas avoir l’intention d’initier une position dans les 72 prochaines heures. Cet article est une opinion et ne doit en aucun temps être considéré comme un conseil en investissement.

Le contenu de ce billet, les données financières et économiques incluant les cotes boursières ainsi que toutes analyses et interprétations de celles-ci sont fournies à titre d’information seulement et en aucun cas ne doivent être considérées comme étant une recommandation ou un conseil d’acheter, de vendre, de vendre à découvert ou poser tout autre acte envers toute valeur mobilière, tout instrument dérivé ou tout actif ou classe d’actif quelconque.

L’investissement autonome actif devrait être considéré comme une activité de nature spéculative qui de par cette nature peut comporter des risques importants pouvant entraîner des pertes significatives en capital. Un investisseur autonome actif se doit d’avoir une compréhension de sa tolérance au risque et de ses objectifs d’investissement avant de considérer l’investissement autonome actif comme activité.

DayTrader Canada et les membres de son équipe ainsi que les collaborateurs externes ne peuvent donner aucune garantie ni assurance que les transactions boursières effectuées par ses lecteurs ou clients seront profitables. De plus, les membres de l’équipe de DayTrader Canada, ses formateurs et les collaborateurs externes, ne donneront, en aucun cas durant des formations ou toutes autres activités, des recommandations d’achat ou de vente sur des instruments financiers en particulier.

DayTrader Canada, ses administrateurs, dirigeants, employés et mandataires ne seront aucunement responsables des dommages, pertes ou frais encourus à la suite de la mise en application des notions apprises dans ses formations et/ou de l’utilisation de ses services.